Na czym polega mechanizm podzielonej płatności (MPP)

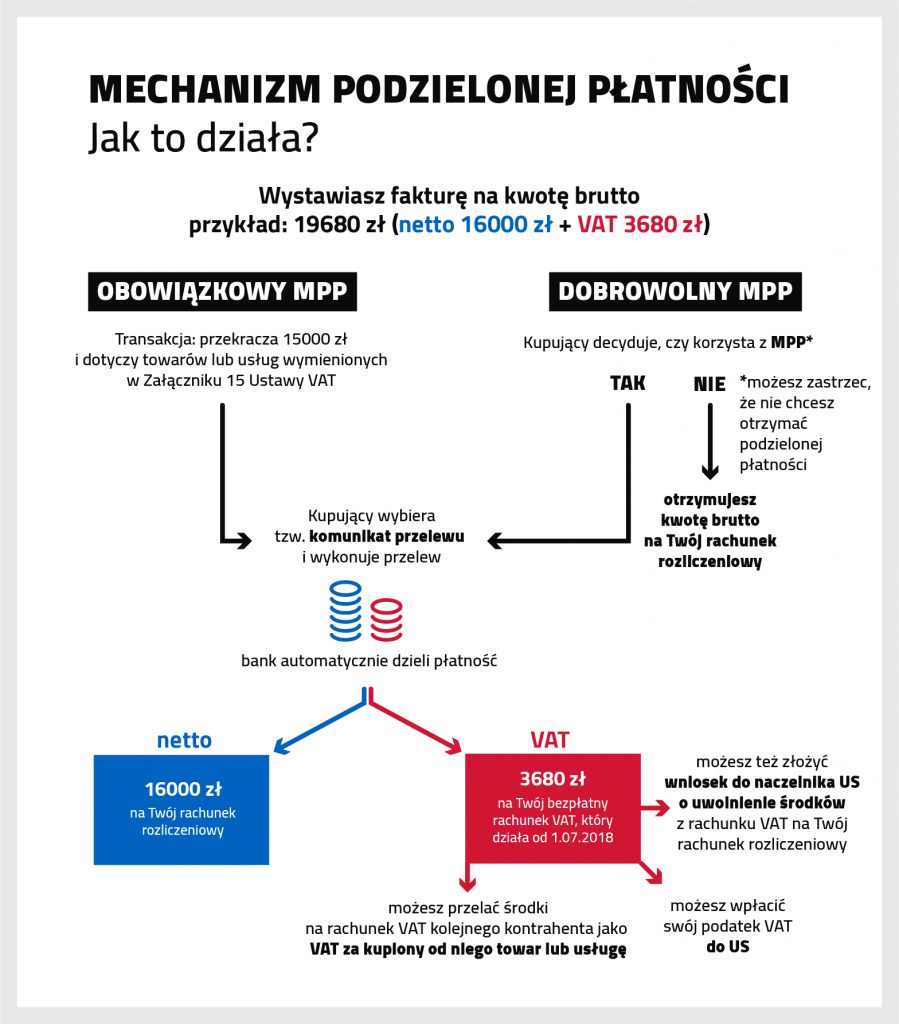

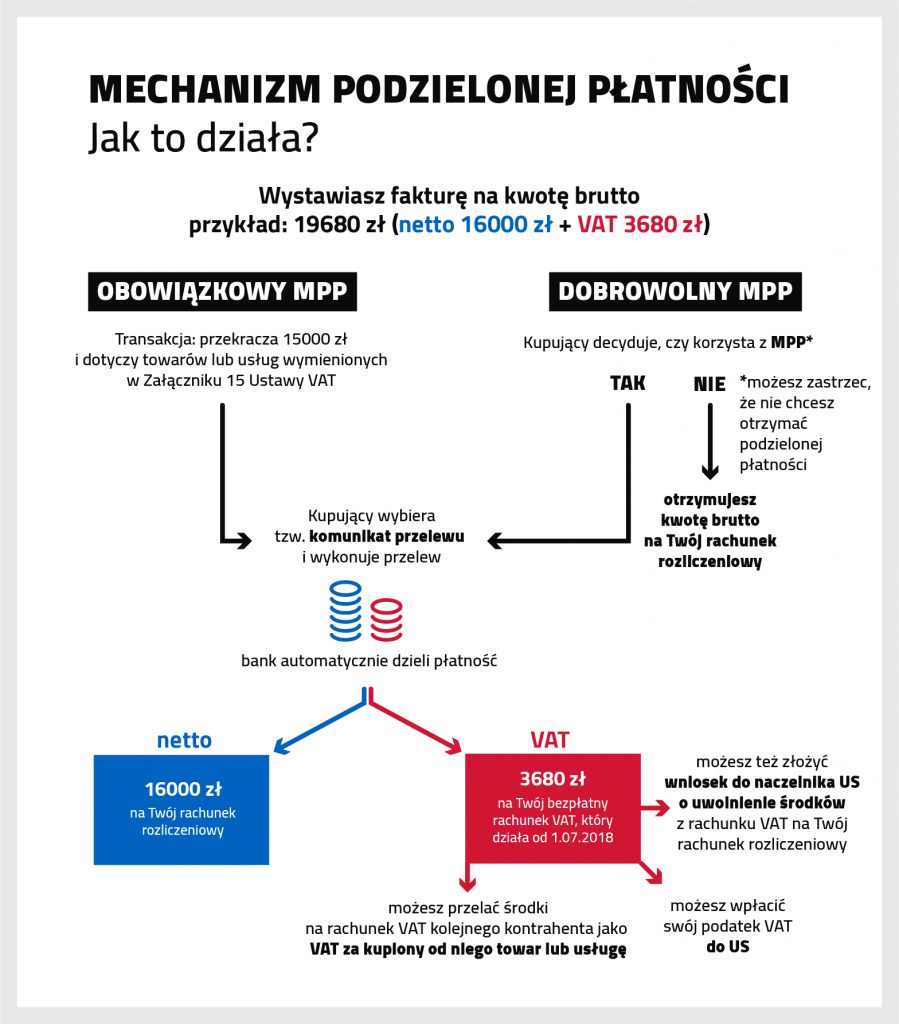

Mechanizm podzielonej płatności (MPP), czyli split payment, polega na tym, że płatność za towar lub usługę zrealizowana przez nabywcę specjalnym przelewem – tzw. komunikatem przelewu, nie trafia w całości na rachunek odbiorcy, ale zostaje rozdzielona na kwotę netto i podatek VAT. Kwota netto trafia na rachunek sprzedawcy, a kwota podatku VAT – na jego rachunek VAT.

Rachunek VAT jest tworzony przez bank automatycznie, jako dodatkowe konto, do każdego rachunku założonego w związku z prowadzoną działalnością gospodarczą (rachunku rozliczeniowego w banku lub w SKOK).

Kto może stosować MPP

Mechanizm podzielonej płatności mogą stosować wyłącznie podatnicy VAT, którzy opłacają transakcje za pośrednictwem przelewu, w PLN. W zależności od wartości transakcji i rodzaju towarów lub usług, których ta transakcja dotyczy, split payment może mieć charakter dobrowolny lub obowiązkowy.

Mechanizmu podzielonej płatności nie możesz stosować, jeśli:

- jesteś konsumentem (nie prowadzisz działalności gospodarczej),

- jesteś przedsiębiorcą, który otrzymuje faktury bez kwoty podatku VAT

- (np. od podatników zwolnionych z VAT),

- rozliczasz się gotówką lub za pomocą karty.

Dobrowolny split payment

Jeśli jesteś przedsiębiorcą, podatnikiem VAT i kupujesz towary od innego przedsiębiorcy (jesteś nabywcą), płacąc za fakturę możesz podjąć decyzję o dobrowolnym zastosowaniu podzielonej płatności. W takim przypadku wybierasz komunikat przelewu, a bank rozdziela twoją płatność na dwa różne rachunki twojego dostawcy: rachunek rozliczeniowy i rachunek VAT.

Możesz opłacać w ten sposób wszystkie faktury od dostawców lub tylko wybrane,

a pozostałe regulować tradycyjnie – opłacając przelewem kwotę brutto faktury. Wyjątkiem będzie sytuacja, kiedy twój dostawca zastrzeże

w umowie, że nie chce stosować MPP. W takim wypadku powinieneś zapłacić mu kwotę brutto zwykłym przelewem.

Pamiętaj: Decyzję o podziale płatności podejmuje nabywca, a sprzedawca może zastrzec, że nie chce stosować MPP, tylko wtedy kiedy transakcja nie jest objęta obowiązkowym MPP. W przypadku transakcji, które muszą być objęte MPP,

takiej swobody nie ma żadna z jej stron.

Obowiązkowy split payment

Obowiązek stosowania mechanizmu podzielonej płatności mają podatnicy VAT, którzy:

Towary lub usługi „wrażliwe” objęte obowiązkowym MPP to m.in. o dostawa płyt, arkuszy, folii i pasów z tworzyw sztucznych, wszelkiego rodzaju wyrobów ze stali, srebra, złota, aluminium, miedzi, elektronicznych układów scalonych, komputerów, dysków twardych, telefonów, telewizorów, aparatów fotograficznych i kamer cyfrowych, części do silników spalinowych, różnego rodzaju odpadów i surowców wtórnych, paliw, a także usługi budowlane i sprzedaż detaliczna części samochodowych.

Musisz stosować MPP, jeśli choćby jedna pozycja na fakturze, której wartość brutto przekracza 15 tys. zł, dotyczy towarów lub usług wrażliwych (określonych w załączniku nr 15 do ustawy o VAT).

Na zasadzie wyjątku od powyższej reguły, MPP nie jest stosowany:

- w transakcjach realizowanych na podstawie umowy o partnerstwie publiczno-prywatnym, jeżeli sprzedawcą na dzień dokonania dostawy był podmiot prywatny

(nie publiczny),

- w przypadku dokonania potrącenia, o którym mowa w art. 498 Kodeksu cywilnego,

w zakresie, w jakim kwoty należności są potrącane.

Pamiętaj. Obowiązkowy MPP zastąpił tzw. odwrotne obciążenie towarami wrażliwymi w obrocie krajowym. Podatnik, który przed dniem 1 listopada 2019 r. dokonywał np. dostawy towarów wrażliwych albo świadczył usługi budowlane, wystawiał fakturę bez stawki i kwoty podatku VAT dodając adnotację “odwrotne obciążenie”. Po 1 listopada 2019 r. wystawia fakturę z podatkiem VAT obliczonym według stawki 8% lub 23% i jeżeli kwota na fakturze przekracza 15 000 zł oznacza ją zwrotem „mechanizm podzielonej płatności”.

Jak zapłacić za fakturę stosując MPP

Transakcje objęte MPP muszą być realizowane przez rachunki bankowe lub w SKOK otwarte w związku z prowadzoną działalnością gospodarczą, które często określa się jako rachunki rozliczeniowe lub firmowe.

Te rachunki widnieją w Wykazie podatników VAT (tzw. „biała lista podatników VAT”).

Jeżeli znalazłeś rachunek swojego kontrahenta w Wykazie, możesz mu zapłacić za fakturę stosując podzieloną płatność. Przelew dotrze do odbiorcy tylko wtedy, gdy wskażesz na fakturze numer rachunku firmowego. Jeśli zlecisz przelew w MPP kontrahentowi, który podał na fakturze numer rachunku osobistego (ROR), przelew wróci na twój rachunek firmowy.

Z kolei jeśli to ty wystawiłeś fakturę, sprawdź czy twój rachunek jest w Wykazie, bo tylko wtedy kupujący może ci na za nią zapłacić w MPP.

Pamiętaj: Jeśli kupujący płaci ci za transakcję objętą obowiązkiem podzielenia płatności, musisz mieć rachunek VAT, żeby ją przyjąć. Twój bank lub SKOK otworzył

ci taki rachunek, o ile korzystasz z konta firmowego. Nie musisz znać jego numeru ani umieszczać go na fakturze – rozdzielenie płatności na kwotę netto

i VAT następuje w systemie banku. Nie musisz robić oddzielnych przelewów na rachunek rozliczeniowy dostawcy i jego rachunek VAT – płatność w MPP realizujesz jednym przelewem.

Nie masz rachunku VAT, jeśli w swojej firmie używasz konta osobistego (prywatnego, ROR). W tym przypadku nie będziesz mógł sprzedawać i nabywać towarów lub usług, które są objęte obowiązkowym MPP.

Kwota VAT wpłacona w systemie MPP trafia na rachunek VAT odbiorcy. Zarówno sam rachunek VAT, jak i środki na nim zgromadzone cały czas należą do ciebie. Urząd skarbowy nie może nimi dysponować, sprawuje jednak nadzór nad ich uwolnieniem, czyli przekazaniem ich na twój rachunek firmowy. Do tego czasu nie możesz nimi dowolnie dysponować.

Komunikat przelewu MPP

Jeśli chcesz lub musisz zapłacić za transakcję z wykorzystaniem MPP, możesz to zrobić tylko za pomocą specjalnego przelewu – komunikatu przelewu. Wpisujesz w nim:

- kwotę podatku VAT (lub część),

- kwotę sprzedaży brutto (lub część),

- numer faktury, w związku z którą dokonywana jest płatność. Jeżeli płatność dotyczy zaliczki na poczet dostaw towarów bądź usług – w miejscu numeru faktury wpisujesz zwrot „zaliczka”. Jeżeli płacisz za więcej niż jedną fakturę, to w miejscu numeru faktury wpisujesz okres, z którego pochodzą faktury. Nie może być krótszy niż jeden dzień

i dłuższy niż jeden miesiąc.

- NIP dostawcy.

W przypadku płatności podatku VAT z tytułu wewnątrzwspólnotowego nabycia paliw silnikowych w komunikacie przelewu wpisz:

- kwotę podatku, która ma zostać zapłacona w mechanizmie podzielonej płatności,

- numer dokumentu związanego z płatnością (tj. z dokumentu wystawionego przez płatnika),

- numer za pomocą.

Przy płatności bank pobierze wskazaną kwotę podatku z twojego rachunku VAT (jeśli masz na nim środki z VAT zapłaconego przez twoich nabywców, albo ze zwrotu VAT

z urzędu skarbowego). Jeżeli środków na rachunku VAT będzie za mało, to pozostałą część bank ściągnie z rachunku firmowego.

Pamiętaj: Możesz opłacić przy pomocy jednego komunikatu przelewu kilka faktur objętych MPP, pod warunkiem że otrzymasz je w okresie nie krótszym niż jeden dzień

i nie dłuższym niż jeden miesiąc. W takim przypadku komunikat przelewu obejmuje wszystkie faktury z tego okresu i zawiera kwotę odpowiadającą sumie kwot podatku wykazanego na fakturach, za które dokonujesz płatności. W komunikacie przelewu, zamiast informacji o numerze faktury wpisujesz okres, za który dokonujesz płatności.

Wpłaty i wypłaty z rachunku VAT

| Jakie środki mogą zasilić rachunek VAT |

Co możesz opłacić ze środków zgromadzonych na rachunku VAT |

| zapłata podatku VAT za faktury opłaconej z wykorzystaniem MPP, |

należny podatek VAT do urzędu skarbowego, w tym podatku VAT

z tytułu importu towarów, |

| przelew między własnymi rachunkami VAT podatnika, które posiada w jednym banku |

zwrot kwoty VAT z tytułu korekty faktury – przy użyciu komunikatu przelewu |

| zwrot kwoty VAT z urzędu skarbowego |

składki z tytułu ubezpieczenia społecznego (ZUS) |

| zwrot kwoty VAT z tytułu korekty faktury – przy użyciu komunikatu przelewu |

dodatkowe zobowiązanie podatkowe, a także odsetki za zwłokę w podatku VAT lub odsetek za zwłokę od dodatkowego zobowiązania podatkowego |

|

podatek dochodowy od osób prawnych oraz zaliczek na ten podatek, a także odsetki za zwłokę w podatku dochodowym od osób prawnych oraz odsetek od zaliczek na ten podatek |

|

podatek dochodowy od osób fizycznych oraz zaliczki na ten podatek, a także odsetki za zwłokę w podatku dochodowym od osób fizycznych oraz odsetek od zaliczek na ten podatek |

|

podatek akcyzowy, przedpłaty podatku akcyzowego, wpłaty dzienne, a także odsetki za zwłokę w podatku akcyzowym oraz odsetek od przedpłat podatku akcyzowego |

|

należności celne oraz odsetki za zwłokę od tych należności |

|

podatek VAT z tytułu wewnątrzwspólnotowego nabycia paliw silnikowych na rachunek VAT płatnika, czyli zarejestrowanego odbiorcy lub podmiotu prowadzącego skład podatkowy |

Kiedy i jak można przenieść pieniądze z rachunku VAT

Jeżeli nie będziesz mógł wykorzystać pieniędzy na rachunku VAT do rozliczenia z urzędem skarbowym, ZUS lub opłaty należności celnych, to możesz złożyć bezpłatny wniosek do urzędu skarbowego o uwolnienie tych środków czyli przekazanie ich na twój rachunek firmowy. We wniosku wskazujesz kwotę, jaką chcesz wypłacić

z rachunku VAT. Ze środków przekazanych z rachunku VAT na rachunek firmowy możesz korzystać bez ograniczeń.

Urząd ma 60 dni na podjęcie decyzji. Jeśli wyrazi zgodę, ty i twój bank otrzymacie postanowienie. Na jego podstawie bank powinien niezwłocznie przelać środki

z rachunku VAT na twój rachunek rozliczeniowy.

W czasie, w którym urząd rozpatruje twój wniosek możesz wykorzystywać środki

z rachunku VAT do zapłaty kontrahentom faktury z wykorzystaniem mechanizmu podzielonej płatności lub do zapłacenia należnego VAT. Bank przeleje wówczas kwotę do wysokości środków posiadanych na rachunku VAT na dzień otrzymania informacji

o postanowieniu naczelnika urzędu skarbowego.

Urząd skarbowy może odmówić wydania zgody na przeniesienie pieniędzy z rachunku VAT, tylko gdy:

- posiadasz zaległości w VAT (do wysokości tej zaległości),

- zachodzi uzasadniona obawa, że zobowiązania podatkowe z tytułu VAT nie zostaną wykonane lub zostanie określone ci dodatkowe zobowiązanie podatkowe w podatku VAT.

Pamiętaj, że na postanowienie, w którym urząd wyraża zgodę na uwolnienie środków przysługuje ci zażalenie, np. jeżeli uwolniona kwota będzie inna niż ta, o którą wnioskowałeś. Możesz się także odwołać od decyzji, w której urząd skarbowy odmówił ci wydania zgody na przeniesienie środków z rachunku VAT.

Zażalenie lub odwołanie wnosisz za pośrednictwem twojego urzędu skarbowego do właściwej ze względu na twoje zamieszkanie lub siedzibę firmy izby administracji skarbowej. W zażaleniu lub odwołaniu musisz opisać zarzuty przeciw decyzji i treść twojego żądania.

Na złożenie odwołania masz 14 dni od dnia doręczenia decyzji.

Jakie korzyści daje stosowanie MPP

Domniemanie dochowania należytej staranności

Jeśli nieświadomie będziesz przeprowadzał transakcje VAT z nieuczciwym kontrahentem a urząd skarbowy będzie kwestionował prawo do obniżenia naliczonego podatku VAT, korzystanie z MPP będzie ważnym dowodem na to, że dochowałeś należytej staranności.

Brak karnych odsetek za zwłokę

Do zaległości w podatku VAT powstałej za okres rozliczeniowy, za który wykazałeś kwotę podatku naliczonego, której co najmniej 95% wynika faktur zapłaconych w MPP, nie będą mieć zastosowania podwyższone 150% odsetki od zaległości podatkowych.

Zwrot różnicy podatku w przyspieszonym terminie 25 dni

Przy korzystaniu z MPP, zwrot podatku na rachunek VAT otrzymasz w przyśpieszonym terminie (25 dni, licząc od dnia złożenia deklaracji). Jeśli złożysz wniosek o zwrot na rachunek VAT, urząd nie może przedłużyć terminu zwrotu.

Egzekucja sądowa i administracyjna

Środki zgromadzone na rachunku VAT są wolne od egzekucji sądowych

i administracyjnych z tytułów innych niż podatek VAT, odsetki od zaległości w VAT, podatek dochodowy i odsetki od tego podatku, podatek akcyzowy i odsetek od podatku akcyzowego, należności celnych i odsetek od należności celnych oraz składek ZUS.

Sankcje VAT

Do wysokości kwot zapłaconych w podzielonej płatności nie stosuje się sankcji w VAT.

Obniżenie kwoty zobowiązania (tzw. skonto)

Jeżeli zapłata zobowiązania podatkowego nastąpi w całości z rachunku VAT w terminie wcześniejszym niż termin określony dla zapłaty podatku, kwotę zobowiązania podatkowego z tytułu podatku do zapłaty można obniżyć. Obniżenie wylicza się według wzoru:

S = Z * r * (n/360)

gdzie:

S – oznacza kwotę, o którą obniża się kwotę zapłaty zobowiązania podatkowego z tytułu podatku, wyrażoną w zaokrągleniu do pełnych złotych

Z – oznacza kwotę zobowiązania podatkowego z tytułu podatku wynikającą z deklaracji podatkowej przed obniżeniem tego zobowiązania

r – oznacza stopę referencyjną Narodowego Banku Polskiego obowiązującą na dwa dni robocze przed dniem zapłaty podatku

n – oznacza liczbę dni od dnia, w którym obciążono rachunek bankowy albo rachunek

w spółdzielczej kasie oszczędnościowo-kredytowej, dla których jest prowadzony rachunek VAT, z wyłączeniem tego dnia, do dnia, w którym upływa termin do zapłaty podatku, włącznie z tym dniem

Sankcje za niestosowanie obowiązkowego MPP

Sankcja dla sprzedawcy

Jeżeli naczelnik urzędu skarbowego lub naczelnik urzędu celno – skarbowego stwierdzi, że jako sprzedawca (firma), pomimo obowiązku, nie oznaczyłeś faktury zwrotem „mechanizm podzielonej płatności”, ustali ci dodatkowe zobowiązanie podatkowe. Będzie to kwota odpowiadająca 30% kwoty podatku VAT z faktury, przypadającej na dostawę towarów lub świadczenie usług objętych MPP. Prowadzący jednoosobową działalność gospodarczą za te wykroczenie poniosą odpowiedzialność przewidzianą

w kodeksie karnym skarbowym i mogą otrzymać grzywnę w wysokości do 180 stawek dziennych (może być to nawet 5,4 mln zł).

Jeśli źle oznaczyłeś fakturę, możesz uniknąć sankcji, jeżeli twój kontrahent (nabywca) opłacając ją, zastosuje podzieloną płatność.

Sankcje dla kupującego

- Jeżeli jako kupujący, pomimo obowiązku, nie rozliczysz się w systemie MPP, urząd skarbowy ustali ci dodatkowe zobowiązanie podatkowe w wysokości 30% kwoty podatku VAT przypadającej na towaru lub usługi objęte MPP. Prowadzący jednoosobową działalność gospodarczą, poniosą za te wykroczenie odpowiedzialność przewidzianą

w kodeksie karnym skarbowym i mogą otrzymać grzywnę w wysokości do 720 stawek dziennych (może być to nawet 21,6 mln zł).

- Jeśli po 1 stycznia 2020 r., zapłacisz za fakturę z pominięciem MPP, taki wydatek (płatność) nie będzie stanowić kosztu uzyskania przychodu.

Nawet jeżeli zapłacisz za fakturę poza systemem MPP (np. zwykłym przelewem), możesz uniknąć sankcji, jeżeli sprzedawca prawidłowo rozliczy podatek VAT przypadający na tę sprzedaż.

Źródło: https://www.biznes.gov.pl/pl/firma/podatki-i-ksiegowosc/chce-rozliczac-vat/co-to-jest-mechanizm-podzielonej-platnosci-mpp-i-jak-go-stosowac